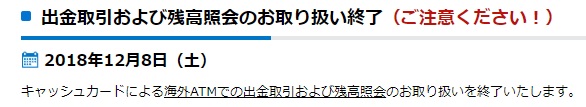

銀行の窓口に行かなくても、送金処理などを簡単に行う事が出来るようになりました。現金の出金は、近くのコンビニで済ます事が出来るようになっています。銀行の一部の業務をコンビニATMに移行したような状況で、多くの人が銀行支店に足を運ばなくなりました。

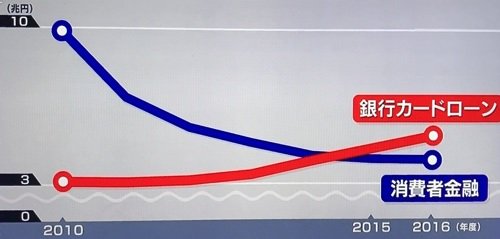

現在の銀行は、低金利で本来の企業に貸し出すビジネスモデルで儲からなくなっており、投資信託の手数料ビジネスなどを収益の柱にするようになってきています。このままでは、銀行のビジネスが先細りであると銀行も危機感を強めており、人員削減などを打ち出している状況です。

オンライン化する営業員

アマゾンのように商品を並べたとしても、それを上手に解説する人がいなければ、なかなか商品が売れる事はありません。イケダハヤトのようなアフィリエイターは、オンライン化した営業員の役割です。自分なりのマーケティングで顧客を集めて商品を販売する事が出来ます。

実際、多くの会社が販売促進費用に多額のお金をかけており、成果報酬で支払いを行うアフィリエイトは、固定費用がほとんどかからないので効率が良い販売方法です。

証券会社のオンライン化

2000年以降に証券会社のオンライン化が急速に進んで、個人が証券をオンラインで購入するのが当たり前になりました。20年前のように証券会社に電話をかけて高額の手数料を支払う『対面営業』を利用する人はインターネットを利用できない高齢者に限られてきています。

最近になって、オンライン証券同士における戦いも激化してきており、顧客を奪う為に手数料の引き下げ競争になってきています。また、金融商品を充実させるためにあらゆる商品を取り揃えるようになっており、個人が様々な投資商品を自分で選んで投資する事が出来るようになりました。

激安化していく労働力

現在の日本は、正社員、派遣社員、アルバイトなど企業内部でも所得格差が見られるようになってきました。グローバル化で労働力が中国と競い合うようになり、世界各地で安価で大量の労働力が必要になってきました。先進国を中心に安価な労働者が不足気味です。

特に労働力が不足しているのは、コンビニなどの『きつくて給料が安い、将来性もゼロ』の仕事です。コンビニのアルバイトなどは、時間を余す近所の主婦であったり、外国人留学生ぐらいしか仕事をする人がいない現状です。

低賃金の労働者が急増する

今まで銀行で高給を得ていた人であったり、メディア勤務で高給を得ていた日本人は、その多くが低賃金労働者に転落します。今でも、ジワジワと転落は開始されていますが、本格的に低賃金労働者に転落するのは、グローバル競争が過熱するこれからと言えるでしょう。

現在の銀行員・証券マン・メディアなどの高給取りとされる人たちは、『単純労働者』と見られるようになるので、今の派遣社員・アルバイトの給料レベルまで下落すると考えられます。実際、中国の銀行員は、高学歴が必要ながら日本ほど高給取りではありません。

マニュアル化されたものが低賃金化

銀行業務というのは、基本的にマニュアル化された業務を正確にこなすことが求められます。そして、そのマニュアル化された業務というのは、コンピューターに任せた方が正確に行う事ができます。銀行が行ってきた国際送金などの非常に煩雑な作業は、仮想通貨で代替される事が期待されています。

全ての業界において、誰でも出来るようにマニュアル化されたものと、コンピューター化されたものからどんどん低賃金化されていきます。大学の授業なども、わざわざ学校に来ないでオンラインで受講した方が安く効率的に学習できるようになっているので学校の講師も必要なくなっています。

銀行が新しいビジネスモデルへ

銀行が従来のようなビジネスを続けられる時代ではなくなってきています。従来のように預金を貸しだしてお金を得る事が難しい時代に銀行が生き残る方法は、別のビジネスモデルを開始する事です。既に銀行が従来の証券会社が行っているような投資信託の販売に力を入れていますが、競争が激しい分野でもあります。

銀行員は、金融知識に詳しいながらも、その知識は製造業の会社などに転職しても使いものにならないと言われています。銀行員は、大手銀行で高給取りとされていますが、金融知識以外のスキルがないと厳しい時代になってきているのです。